jueves, 21 de noviembre de 2024

jueves, 16 de mayo de 2024

Resumen del curso: ¿El dinero da la felicidad?

Sólo hasta cierto punto.

Según éste artículo, actualmente es Estados Unidos está fijado en aproximadamente 75.000€ anuales, unos 5.500 € al mes (en 14 pagas). Es verdad que muchos piensan que tiene más importancia compararlo con lo que ganan otros. Aunque según otros estudios, puede interesar más flexibilidad laboral: más horas libres, más flexibilidad de horario y más posibilidad de conciliación familiar pueden proporcionar más felicidad al trabajador que aumentos de sueldo.

Es más, han descubierto que el grado de satisfacción ante la vida está cayendo entre los habitantes de los países más ricos del mundo. Según éste otro artículo, las personas empiezan a sentirse desgraciadas al tener que perseguir unas expectativas de vida más altas.

¿Por qué no se hacen políticas de oferta?

Lo más fácil es decir que no hay dinero. Pero a veces tampoco hay voluntad. Hemos hablado ya de ello al discutir sobre los inconvenientes de las economías mixtas: el cortoplacismo de los dirigentes políticos, que sólo buscan maximizar sus votos a corto plazo (una legislatura), la corrupción, la falta de competencia, la actuación de los grupos de poder... En resumen: se está haciendo lo que los anglosajones llaman Crony Capitalism o capitalismo clientista . Otros lo llaman capitalismo de amiguetes, y hay quien lo "españoliza" y lo llama Capitalismo choni. Lo que está claro es lo que significa: se toman decisiones no para mejorar la gestión, sino para favorecer a amigos, familiares, compañeros de partido...

Dos ejemplos: Las privatizaciones y el rescate de empresas:

La teoría económica dice que la gestión privada es más eficiente que la pública, aunque genera más desigualdades. Se trata de alcanzar un punto intermedio que sea óptimo: cuando hay mucha pobreza, parece justo sacrificar cierta eficiencia para lograr más igualdad... y llegado un nivel de necesidades primarias cubiertas, podemos sacrificar algo de igualdad para lograr más eficiencia... Actualmente estamos viviendo una racha de privatizaciones en sectores que son fundamentales para garantizar el bienestar y la igualdad de los ciudadanos, como los suministros, la sanidad o la educación. Esto debería significar una mejora en su funcionamiento, pero sólo será así si se hacen hacen con criterios de eficiencia, no de amiguismo.

Por otra parte, la esencia de las economías de libre mercado es que si una empresa hace bien las cosas y la economía es favorable, gana dinero. Pero si no es así, tiene que cerrar y perder dinero... es doloroso, pero es eficiente. Hace que sobrevivan las empresas que hacen mejor las cosas. Pero eso tampoco está ocurriendo así. Tenemos muchos ejemplos a nuestro alrededor de empresas que han hecho mal su trabajo, y no se han dejado quebrar, sino que se han rescatado (con nuestros impuestos): bancos, autopistas, empresas, otras empresas... Y, ¿por qué esas empresas y no las miles de pequeñas constructoras que han quebrado desde el inicio de la crisis? Eso se llama socializar pérdidas, pero previamente no se han socializado las ganancias.

En este artículo hay una interesante explicación utilizando una similitud con los cinturones de seguridad de los coches .

Sin embargo, os dejo aquí el ejemplo de 4 países (o Estado) que se propusieron cambiar de modelo productivo y lo consiguieron:

Corea del Sur.

California.

Taiwan.

Israel.

En todos ellos, el proceso pasa por dignificar la educación y el trabajo de los profesores, ya que la educación es uno de los pilares del crecimiento económico.

LA POLÍTICA DE OFERTA.

Mientras las políticas fiscal y monetaria centran su atención en el lado de la demanda agregada, la política de oferta intenta desplazar la curva de oferta agregada hacia la derecha, aumentando la capacidad productiva de la economía y el empleo.

La política de oferta es la más favorable para el crecimiento económico, ya que tiene el doble efecto beneficioso de que aumenta la producción y el empleo, y además se reducen los precios.

Instrumentos:

• Aumentar el gasto público en investigación, innovación, educación e infraestructuras.

• Reducir los impuestos para estimular el trabajo, el ahorro y la inversión.

• Mejorar la regulación y normas de las empresas e instituciones.

• Políticas de inmigración, adaptando la entrada de inmigrantes a los requisitos de cualificación necesarios.

• Liberalizar los mercados, buscando reducir los costes de producción y aumentar la inversión.

Vamos a detenernos un poco más en éste último apartado. Una de las funciones del estado es regular la economía, establecer normas y leyes que ordenen la actividad. Pero en ocasiones el exceso de normas asfixia la iniciativa, reduciendo la eficiencia. Además, cuando la regulación de la actividad económica está mal diseñada, crea obstáculos a las empresas, especialmente a las de menor tamaño; eleva los precios para los consumidores; desalienta la inversión productiva; y reduce la calidad de los servicios gubernamentales a los ciudadanos. Para evitarlo, hay 3 posibilidades, que a menudo se confunden: Privatización, liberalización y desregulación.

Privatizar es convertir los servicios públicos en privados.

Liberalizar es cuando el estado permite la participación de varios agentes en un servicio determinado, fomentado la competencia.

Desregular es reducir la excesiva normativa para mejorar el servicio.

LA POLÍTICA MONETARIA.

El BCE y la política monetaria:

En el Tratado de la UE se establecieron las bases del Eurosistema, el sistema monetario que dirigiría la política monetaria en todos los países de la Unión Europea a partir de entonces.

El Eurosistema es la autoridad monetaria de la Eurozona. Se compone del Banco Central Europeo y los bancos centrales nacionales de los estados que han adoptado el Euro. De ellos dependen los bancos comerciales, con los que tratamos los ciudadanos.

Objetivo del EUROSISTEMA: está establecido en el Tratado de la Unión Europea: es mantener la estabilidad de precios, teniendo como objetivo concreto lograr una inflación en la zona euro menor pero cercana al 2%. Controlar la evolución de los precios es muy importante para mantener el poder adquisitivo de la moneda.

Funciones básicas del EUROSISTEMA. Para conseguir ese objetivo, tiene las siguientes funciones (no hay que memorizarlas):

Definir y ejecutar la política monetaria de la zona euro.

Realizar operaciones de cambio de divisas y gestionar las reservas oficiales.

Promover el buen funcionamiento de los sistemas de pago.

Instrumentos de la política monetaria.

Para conseguir la estabilidad de precios, el BCE tiene que mantener controlada la oferta monetaria. Su objetivo es actuar sobre la demanda agregada y de esta manera sobre el nivel de precios, producción y empleo de una economía. Osea, que la demanda agregada no se desplace demasiado hacia la derecha.

Para establecer la política monetaria el BCE estudia la situación económica y financiera de la Unión Europea, y en base a ello toma medidas utilizando tres herramientas principales:

El tipo de interés, el Coeficiente de reservas obligatorias y Operaciones de Mercado abierto. Vamos a estudiar cómo utiliza cada una de ellas.

1. El tipo de interés.

Cuando los bancos comerciales necesitan dinero para prestar a sus clientes, se lo piden al BCE, y este se lo presta aplicando un tipo de interés. Cuando el banco central aumenta el tipo de interés, entonces los bancos deben pagar más por los préstamos que solicitan al BCE, y este mayor coste se traslada a sus clientes. O sea que las personas debemos pagar un tipo de interés mayor por el dinero que pedimos a los bancos. Esto hace que pidamos menos préstamos, reduciendo el consumo. Las empresas razonan de la misma forma, reduciendo así la inversión.

2. Coeficiente de reservas obligatorias.

Es el porcentaje mínimo fijado por el banco central de los depósitos que un banco comercial debe mantener en forma de reservas dentro de la entidad central. Si el banco central aumenta el coeficiente, los bancos deben mantener más reservas, por lo que deben disminuir el dinero que prestan, reduciéndose la cantidad de dinero en circulación, lo que hace que se reduzca el consumo y la inversión. Y viceversa.

3. Operaciones a Mercado abierto.

Consiste en comprar y vender títulos de deuda pública (letras, pagarés, bonos del tesoro...). El BCE lo utiliza para inyectar o drenar liquidez al sistema bancario. Estas operaciones las realizan continuamente, pero es en momentos de crisis cuando cobran una especial importancia y son noticia de portada en los principales medios de comunicación.

Si el Banco Central quiere inyectar liquidez al sistema (poner más dinero en circulación), compra a los bancos o al público títulos de deuda pública en el mercado. Así se queda estos títulos y pone euros en circulación.

Si por el contrario su objetivo es drenar liquidez (menos dinero en circulación) hará la operación contraria, venderá títulos, que pone en circulación, y a cambio obtiene euros.

Las operaciones de mercado abierto más frecuentes para regular la liquidez son las subastas. El banco central subasta un volumen determinado de euros en forma de préstamo al mejor postor, y los bancos comerciales se comprometen a devolver ese dinero en un plazo de tiempo determinado.

Tipos de Política Monetaria:

Existen 2 tipos de Política Monetaria: la política monetaria que estimula la demanda agregada se denomina expansiva, y la que la contrae, restrictiva.La política monetaria Expansiva:

Al igual que la política fiscal expansiva, la política monetaria expansiva se debe realizar en la fase de recesión del ciclo económico (ya que su objetivo es activar la economía). El BCE tiene 3 opciones para conseguirlo: reducir el tipo de interés, aumentar el dinero en circulación (comprando bonos en las Operaciones de mercado abierto), o reducir el coeficiente de reservas. El efecto inmediato es un desplazamiento hacia la derecha de la Demanda Agregada, ya que la inversión y el consumo aumentan, y como consecuencia, aumentará la producción, y el empleo, lo cual es beneficioso si estamos en fase de decrecimiento económico. El precio que hay que pagar es que también subirán los precios, o sea que provoca inflación.

La política monetaria Restrictiva (o contractiva):

Es justo lo contrario. Se debe realizar en la fase de crecimiento del ciclo económico (ya que su objetivo es frenar la economía). El BCE tiene 3 opciones para conseguirlo: aumentar el tipo de interés, reducir el dinero en circulación (vendiendo bonos en las Operaciones de mercado abierto), o aumentar el coeficiente de reservas. El efecto inmediato es un desplazamiento hacia la izquierda de la Demanda Agregada, ya que la inversión y el consumo se reducen, y como consecuencia, se frena la producción y el empleo, lo cual puede parecer malo, pero no lo es si están creciendo descontroladamente. A cambio los precios también se frenarán, controlando la inflación.

2.5. Limitaciones de la política monetaria:

La política monetaria sólo es efectiva a corto plazo: En el largo plazo, la oferta agregada es vertical, ya que cada economía tiene un potencial máximo de producción determinado. Para seguir aumentando la producción hay que desplazar la oferta agregada, con modificaciones en la cantidad y calidad de los factores productivos, de la tecnología o mejoras en la organización y gestión empresarial. Mientras esto no se haga, el aumento de la demanda agregada sólo contribuirá a aumentar los precios.

Los desfases de tiempo: Empresas y consumidores no siempre pueden o quieren adaptar sus planes de inversión a las variaciones del tipo de interés. Por ello existe un desfase entre el momento de modificación y el momento en que se producen sus efectos sobre la economía (se estima que sus efectos totales pueden tardar hasta dos años).

Imprecisiones en las previsiones y los datos: La información y las previsiones en las que se basan las autoridades monetarias distan de ser perfectas. Es muy difícil estimar la marcha de la economía por lo que se pueden tomar decisiones equivocadas.

Asimetría de sus efectos: La política monetaria restrictiva se ha mostrado muy eficiente en para enfriar la economía y los precios. Sin embargo, la expansiva resulta casi siempre ineficaz para estimular la economía. Esto ocurre porque los aumentos del tipo de interés normalmente sí acaban reduciendo la inversión, aunque las expectativas empresariales sean muy optimistas. Pero en épocas de bajo crecimiento y expectativas negativas, incluso con un tipo de interés muy bajo (¡o incluso negativo!) no se relanza la inversión y el consumo.

El déficit público.

lunes, 13 de mayo de 2024

Los gastos de las Administraciones Públicas.

Los ingresos de las administraciones públicas. Día de la liberación fiscal.

El Tax Freedom Day, como se conoce en los países anglosajones, es un indicador que traduce la presión fiscal en días de trabajo: es decir, si ahorrásemos todos nuestros ingresos desde el día uno de enero, indica cuándo habríamos ganado suficiente dinero como para cumplir con Hacienda. O sea, a partir de ese día, los españoles (de media) empezamos a trabajar para nosotros mismos. Desde el 1 de enero hasta ese día, en 2022 cada trabajador medio español destina 102 días a pagar la Seguridad Social, 38 días a pagar el IRPF, 25 al IVA, 11,5 a los impuestos especiales y 5,5 a otros impuestos. En total, destinaría la mitad del año (y de su renta) a pagar a la Administración, según el informe sobre el Día del contribuyente elaborado por la Institución Futuro. Incluso ofrecen una calculadora para que, introduciendo tus datos, sepas exactamente cuando terminas de pagar a Hacienda.

Puedes leer más información y la noticia completa aquí.

Los impuestos especiales.

13. 04. 4. La Seguridad Social.

El impuesto de sociedades.

Es directo porque se aplica a cada empresa en particular

A las empresas se les supone la nacionalidad de su domicilio fiscal, lo que hace que algunas empresas fijen su domicilio en otros países para ver reducida la cuantía de este impuesto. Por ejemplo, en Irlanda el impuesto de sociedades es del 12%, lo que hace que muchas empresas se domicilien allí (como Zara). O el escándalo de Luxemburgo, en dónde un edificio de 4 plantas acoge a 1.600 compañías, o la oficinista que cobrande 900 € al mes tiene cargos en 11.000 empresas. Puedes leer algunos ejemplos de fraudes fiscales de las empresas en este artículo.

Supongo que todos conocéis lo que es un trabajador autónomo (o empresario individual, trabajador por cuenta propia o freelance). Una de las diferencias entre constituir una empresa para hacer una actividad empresarial o hacerlo como autónomo es que en el 1º caso, se tributa a través del Impuesto de Sociedades (máximo 25 %), mientras que en el 2º caso se hace a través del IRPF (máximo 47 %). Esto hace que muchos autónomos creen una empresa para pagar menos impuestos.

El Impuesto sobre el Valor Añadido (IVA).

- Grava el consumo de bienes y servicios, y por tanto, lo paga el consumidor.

- Es indirecto porque no se paga directamente al Estado. Las empresas hacen de intermediarios entre los consumidores y el Estado, por lo que para ellas es neutral (no supone un gasto ni un ingreso). Cada 3 meses, las empresas hacen la declaración del IVA, en la que los empresarios declaran cuanto IVA les han pagado los consumidores, y se deducen el IVA que a su vez ellos han pagado en los productos intermedios que han utilizado en su proceso productivo (por ello grava el VALOR AÑADIDO). Ello se hace para evitar la doble imposición.

- El tipo general es del 21 %, el reducido del 10 % (alimentos, vivienda, transporte, limpieza, hoteles, restaurantes, espectáculos...) y el superreducido del 4% (pan, libros, medicamentos...). Puedes consultar los tipos aplicables a cada producto en esta tabla.

- En España tenemos IVA desde 1986.

- Hasta 1991 existía un tipo especial del 33 % para bienes de lujo. Algunos partidos políticos lo reclaman actualmente, pero la Unión Europea no lo ha permitido. Lo pagan indirectamente los coches de lujo a través del impuesto de matriculación, pero no el resto de los bienes.

|

| Abrigo de 100 €, 21 % de IVA. 2,1 % de una renta de 1.000 €. |

|

| Abrigo de 100 €, 21 % de IVA. 0,21 % de una renta de 10.000 €. |

También genera polémica los tipos impositivos que paga cada producto, ya que los productos sujetos a un IVA menor son más atractivos para los consumidores, ya que les salen más baratos, siendo así apoyados por la administración. Por ejemplo, el debate sobre el IVA cultural (¿Teatro o revistas porno?), sobre las flores o los productos de higiene femenina.

Otro vídeo explicativo aquí.

El Impuesto sobre la Renta de las Personas Físicas (IRPF).

- Es un impuesto directo porque se paga directamente al Estado.

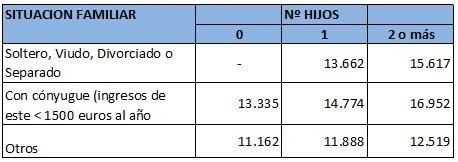

- Es subjetivo porque tiene en cuenta las circunstancias personales y familiares de quien lo paga: nivel de renta, tipo de contrato, lugar de residencia (parte está transferido a las CCAA), edad, nº de hijos, si tiene a su cargo a personas mayores, si se paga pensión a los hijos en el caso de parejas separadas, si se está pagando una hipoteca, si contribuye a ONGs...

- Y es progresivo porque se paga más a medida que percibimos un salario mayor. Los tipos se aplican de forma marginal a cada tramo, o sea, se aplica el tipo impositivo correspondiente sólo a la cantidad que supera del límite inferior. Los tramos actualmente (2023) en España son los siguientes:

¿Significa eso que no hay que hacer la declaración de la Rento? Nooo, porque puede salir a devolver.

Tipos de impuestos.

Son los que recaen sobre una persona, ya sea física o jurídica (empresa), y tienen en cuenta sus circunstancias particulares (estado civil, número de hijos, ascendientes a su cargo, donaciones a ONG, compra de vivienda, etc.). Gravan directamente la propiedad, la riqueza o la renta. Los principales son el impuesto sobre la Renta de las Personas Físicas (IRPF), el Impuesto de Sociedades (o sobre el Beneficio), el Impuesto sobre el Patrimonio, el Impuesto de Sucesiones, el Impuesto sobre Bienes Inmuebles (IBI), el Impuesto sobre vehículos de tracción mecánica... Vamos a ver los dos primeros, por ser los más importantes.

IMPUESTOS INDIRECTOS: Se pagan INDIRECTAMENTE, o sea, a través de una tercera persona que actúa de intermediario con el Estado, y que suele ser una empresa.

Gravan el consumo, y no tiene en cuenta las circunstancias personales de la persona que lo paga. Los más importantes son el Impuesto sobre el Valor Añadido (IVA), los impuestos especiales (tabaco, alcohol, gasolina, electricidad...) y el impuesto sobre transmisiones patrimoniales. Vamos a estudiar el primero de ellos.

NOTA IMPORTANTE: No hay que estudiarse estos cuadros.